平潭边检站移民管理警察监护货物通关贵阳期货配资。 肖尧桂摄

同时,《意见》还提出各地要结合老旧小区改造、完整社区建设、社区生活圈建设、城市社区嵌入式服务设施建设,优化家政、养老、托育、助餐等服务设施布局。严格落实新建住宅小区与配套养老托育服务设施同步规划、同步建设、同步验收、同步交付要求。实现养老托育机构用水、用电、用气、用热按居民生活类价格执行。支持金融机构优化风险管理,积极提供适合普惠性养老托育机构项目资金需求特点的金融产品和服务。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:兴业证券

引言:过去几年,市场处于存量博弈甚至减量博弈,微观资金面偏紧。但今年以来,资金面有所改善,今年不是存量博弈,而是增量市场。但今年增量资金并非雨露均沾,主导资金较为清晰,已经深刻地影响着市场风格。今年增量资金来自何处?谁是主导资金?增量资金如何决定市场风格?

一、今年不是存量博弈,而是增量市场

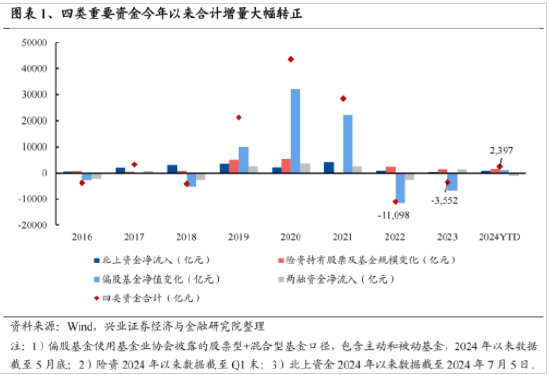

今年以来,主要的几类增量资金规模超过过去两年。今年以来险资、偏股基金、外资和两融几类资金增量转正,合计超2000亿元,超过过去两年。

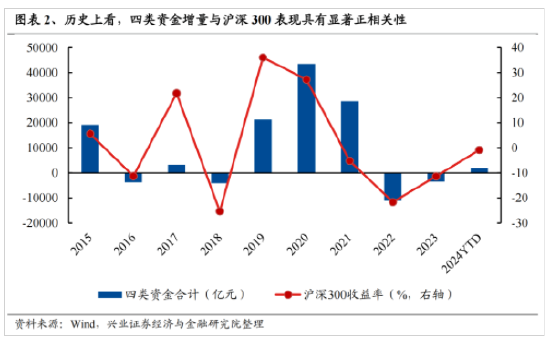

增量资金对市场走势有较强指引,增量资金规模与沪深300表现呈显著正相关性。今年增量资金入市的背景下,市场表现也较过去两年有所改善。

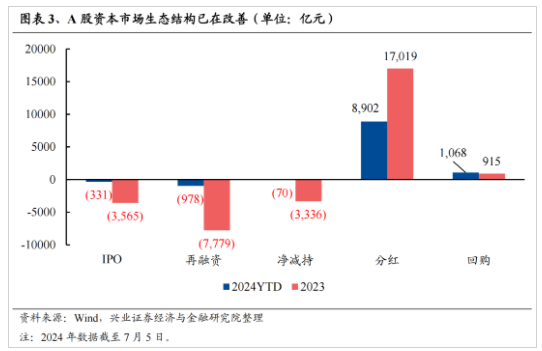

与此同时,资本市场投融资平衡也在明显改善。去年以来阶段性收紧IPO和再融资节奏、规范股东减持、鼓励上市公司回购分红等资本市场政策已经取得显著成效。A股市场融资和减持规模都大幅放缓,回购规模也处于历史同期最高水平,分红意愿也较过去明显抬升。2023年开始,股东回报(分红+回购)首次超过融资需求(IPO+再融资+净减持),今年以来(截至7月5日)仍延续这个趋势,合计超过8591亿元,创下历史新高。

因此,相比过去两年,今年并非存量博弈,而是增量市场。且资本市场投融资平衡也在显著改善,今年的微观流动性好于过去两年。

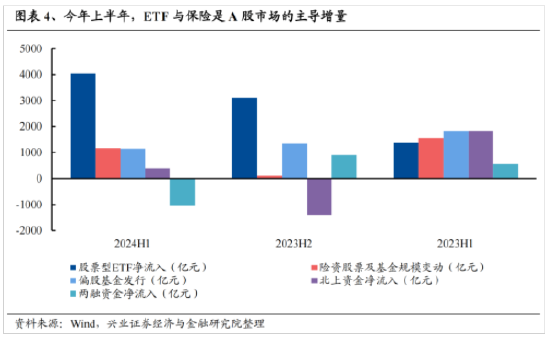

二、主导资金明确,ETF与保险为主要增量

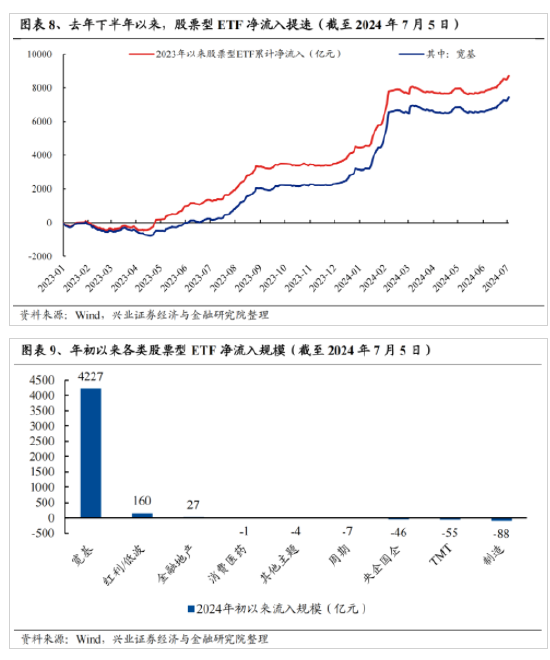

今年,主导资金再度发生重要的变化,ETF与保险成为最重要的增量。拆分几类主要资金来看,今年上半年股票型ETF与保险贡献重要增量,相较去年下半年均环比提速。

而主动偏股基金、私募、两融等增量不足。今年上半年,主动偏股基金发行端回暖有限,外资流入虽然有所回暖,但仍低于去年上半年水平,两融资金转为流出。

三、增量并非“雨露均沾”,大盘龙头、核心资产统一战线重塑

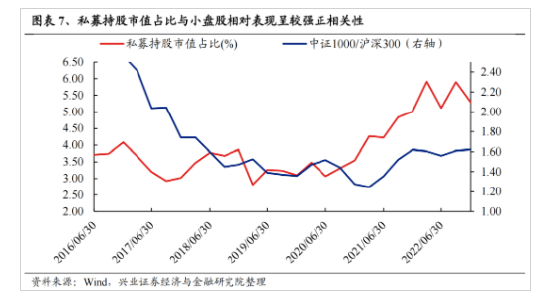

增量资金决定市场风格,重视主导资金对市场风格的塑造。兴证策略团队一直强调“增量资金决定市场风格”,不同类型的资金的审美偏好不同,当增量资金类型发生改变,市场风格自然也会随之切换,主导增量资金对于市场风格具有极强指引。2017-2019年,“跟着外资买茅台”超额收益极为显著;2020-2021,公募爆发增长,内资定价权反超外资,“茅指数”、“宁组合”崛起;2021-2023年,私募带来小票的跑赢。

今年增量资金并非“雨露均沾”,ETF和险资是今年重要的边际增量资金,大盘龙头、核心资产统一战线重塑。去年机构增量并不明显,更多是量化资金、两融资金为代表的活跃资金参与热情较高,但这类资金流入具有较强的不确定性,往往“顺势而为”,因此很难去对后续进行推演和预判。但ETF与险资这两类资金的流入确定性与配置方向较为清晰、可预测性更强,因此今年对于市场风格的塑造将更加显著。

1、被动基金:年初以来流入超4000亿元,主要流向大盘ETF

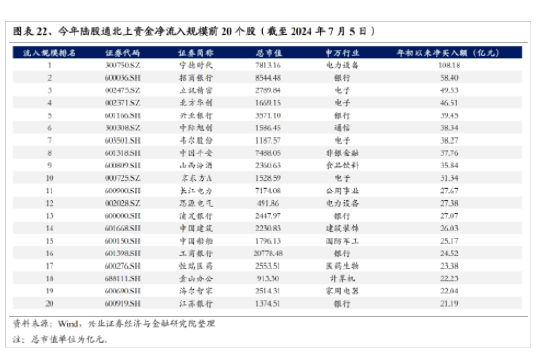

年初以来,被动基金年初以来净流入超4000亿元,主要流向宽基类ETF。从净流入的口径看,截至7月5日,2024年初以来股票型ETF累计净流入4211亿元,其中宽基类ETF为主要增量、获净流入4227亿元,红利/低波类ETF也获净流入160亿元。

进一步拆分宽基类ETF,超8成资金流向大盘指数类ETF。沪深300ETF获净流入3036亿元,占全部股票型ETF净流入的70%以上,中证500(+423亿元)、中证1000(+243亿元)、创业板指(+226亿元)、上证50(+218亿元)和中证A50(+141亿元)也获流入居前。综合来看,超8成资金流入以沪深300、上证50和中证A50为代表的大盘指数类ETF。

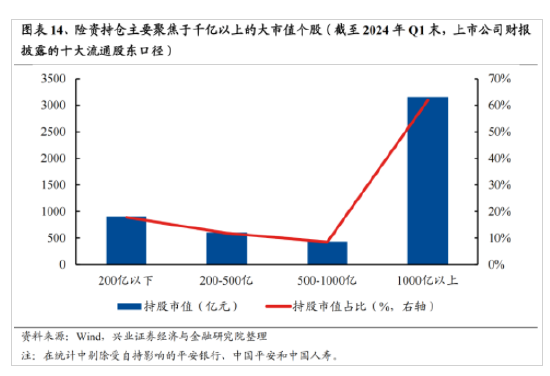

2、保险资金:Q1股票+基金持仓市值增长超千亿,聚焦龙头与高股息

保费高增下,险资Q1运用余额增速创近三年新高,规模扩容带来重要增量。年初以来,保险公司保费收入维持两位数增长,支撑险资运用余额Q1同比高增10.98%,且余额增速创下2021年下半年以来新高。与此同时,险资权益仓位仍处于历史低位,截至2024Q1末,股票和基金合计占比仅12.02%。若后续市场风险偏好回暖,险资潜在加仓的空间较大。

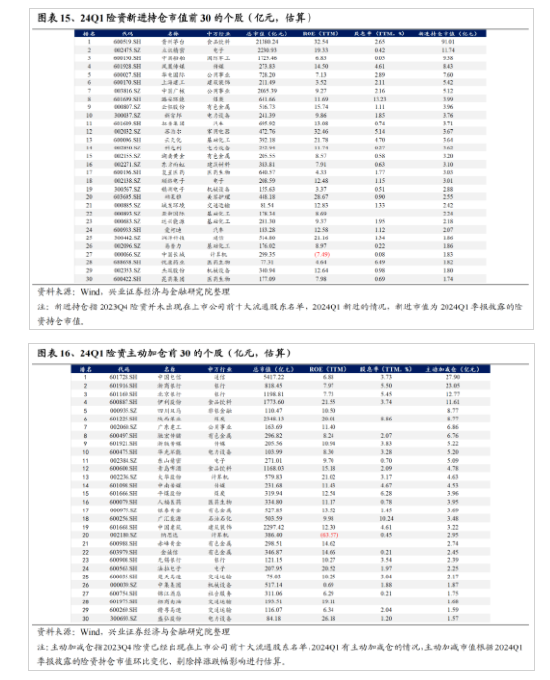

结构上看,险资持仓主要聚焦于千亿以上的大市值个股,今年一季度加仓也聚焦于各行业的大市值龙头,包括贵州茅台、立讯精密、中国电信、浙商银行等。

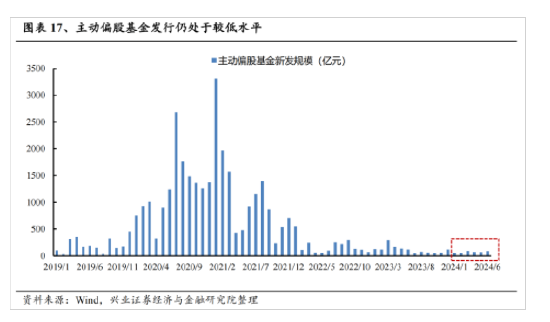

3、主动偏股基金:新发扩容有限,持股“分久必合”

由于近两年市场整体回报有限,主动偏股基金发行规模持续承压。今年1-6月,主动偏股基金(普通股票型、偏股混合型、灵活配置型)共计发行431亿元,增量贡献较为有限。

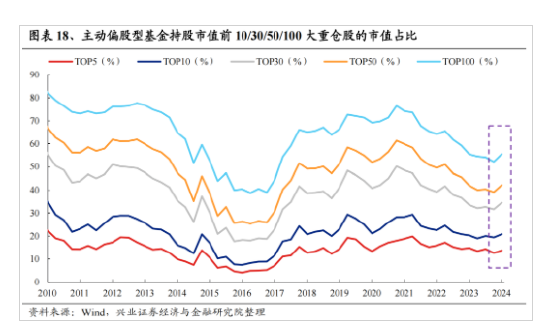

重要的是,基金持仓的集中度再次提升。我们在年度策略中对于2024年持仓“分久必合”、从“分散”到“集中”的分水岭即将出现的判断已在验证。新一轮持仓从“分散”到“集中”、从市值下沉到聚焦龙头、核心资产的转折点或已出现。

此外,从加仓个股来看,基本都集中在以各行业龙头为代表的核心资产。这些身影中,有偏红利方向的长江电力、中远海能,有受益于AI产业浪潮持续催化,以中际旭创、沪电股份等为代表、股价创出历史新高的新动能龙头,也有出海逻辑拉动的美的、海尔等家电龙头,以及大宗商品涨价、黄金价格新高推动的紫金矿业、洛阳钼业等传统企业。此外,包括宁德时代、五粮液、三一重工等过去数年中表现欠佳的核心资产重点标的,今年也纷纷迎来企稳修复、甚至显著上涨。

4、北上资金:年初以来维持净流入,聚焦龙头白马

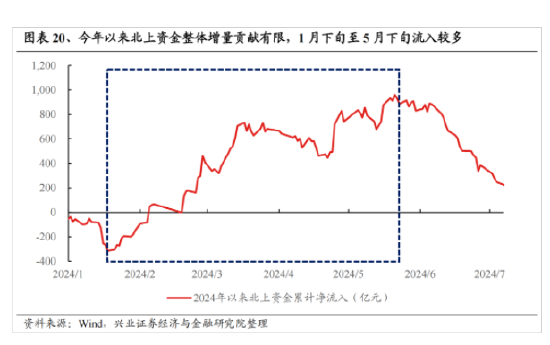

今年以来外资整体流入224亿元,维持净流入但增量较为有限。今年1月中下旬开始,外资结束了去年8月以来的持续流入,重新回流A股。今年以来(截至7月8日)净流入224亿元,增量相对有限。

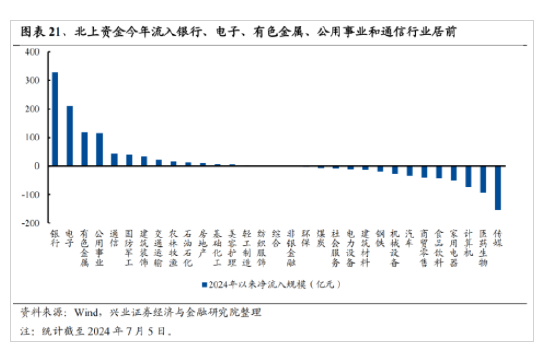

行业层面看,外资今年流入银行、电子、有色金属、公用事业和通信行业居前。除了一如既往偏好高ROE、高增长预期的电子、通信等方向,今年外资对于高股息方向的重视程度也明显提升,对银行、公用事业、交通运输等红利类行业增持居多。

个股层面,今年以来外资加仓也集中在宁德时代、招商银行、立讯精密、北方华创、兴业银行等龙头白马。

5、私募基金:今年仓位基本持平,增持港股与大盘方向

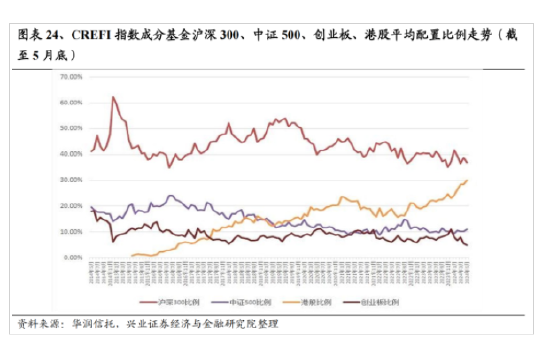

由于年初市场波动较大,根据华润信托公布的数据,股票多头私募今年1月仓位大幅回落,虽然2-5月仓位有所回升,但整体来看私募仓位今年基本持平。

结构上看,私募在配置上聚焦大市值和港股方向。根据华润信托公布的CREFI指数成分基金配置数据,今年以来私募大幅增持港股,同时对沪深300的配置比例震荡走高,而对于创业板的配置比例下滑到历史低位。

总结

1、相比过去两年,今年并非存量博弈,而是增量市场。且资本市场投融资平衡也在显著改善,今年的微观流动性好于过去两年。

2、今年,主导资金再度发生重要的变化,ETF与保险成为最重要的增量。

3、增量资金决定市场风格,重视今年主导资金对市场风格的塑造。

4、今年增量资金并非“雨露均沾”,ETF和险资是今年重要的边际增量资金,主动基金从分散到集中的转折点或已出现,大盘龙头、核心资产统一战线重塑。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王旭 贵阳期货配资